こんにちは、確定拠出年金相談ねっと 認定FP

アイマーク株式会社 代表の村松です

確定拠出年金企業型の中には、ターゲットイヤーファンドという商品があります。自動的に配分比率を変更してくれる便利な商品と考えて、安易に選択をしている人がいるかもしれません。

こうした人がいれば、考え直す必要があります。この記事では、バランスファンドのうちターゲットイヤーファンドに着目し、商品の特徴と、確定拠出年金企業型全体の商品選びの考え方について解説します。

ターゲットイヤーファンドとは

確定拠出年金企業型の商品の中には、国内債券投資信託、海外債券投資信託、国内株式投資信託、海外投資信託などがあります。

しかし、どの投資信託を選んでいいかわからないという人が多いため、投資初心者向けに投資信託を組み合わせたバランスファンドが用意されているのです。

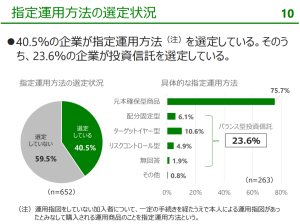

バランスファンドの種類には、主に以下の3種類があります。

- アセットミックスファンド

- リスクコントロールファンド

- ターゲットイヤーファンド

ターゲットイヤーファンドは、3種類ある主なバランスファンドのうちの1つという位置付けです。

ターゲットイヤーファンドの特徴

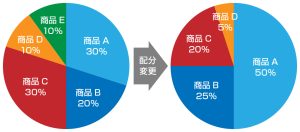

ターゲットイヤーファンドは、運用開始時点ではリスクをともなう比較的積極的な投資を行い、運用期間の経過とともに配分割合を徐々に見直していきます。年を重ねることで、リスク許容度が低くなるため、運用期間の経過とともに消極的な投資へとシフトしていきます。

通常、配分割合は自分で変更する必要がありますが、ターゲットイヤーファンドは運用期間に応じて自動的に配分割合を変更してくれるため、完全お任せの商品となっているのです。

ターゲットイヤーファンドのメリット

ターゲットイヤーファンドのメリットは以下の通りです。

- 長期間、運用をプロにお任せできる

- バランスファンドなので分散投資効果があり、比較的リスクを抑えて運用できる

ターゲットイヤーファンドのデメリット

一方、ターゲットイヤーファンドのデメリットです。

- 運用側は手間がかかるため、信託報酬が高くなる

- 完全お任せにすると、投資商品を選定する技術が養われず、投資の知識が磨かれない

- もっと利回りの良い商品があり、機会損失が発生している可能性がある

ターゲットイヤーファンド以外のバランスファンドの特徴

ターゲットイヤーファンド以外のバランスファンドである「アセットミックスファンド」と「リスクコントロールファンド」についても簡単に解説していきます。

アセットミックスファンドとは、複数の資産の配分比率が予め決まっているバランスファンドです。金融機関によっては、配分比率固定型と呼ばれることがあります。

リスクコントロールファンドとは、経済情勢や目標とするリスク、リターン水準に応じて配分比率を変更するバランスファンドです。金融機関によってはアロケーション型と呼ばれることがあります。

いずれもターゲットイヤーファンドと同様に、信託報酬が高いことや機会損失が発生することが大きなデメリットとしてあげられます。

確定拠出年金企業型の運用商品で最もリスクが高いのは?

引用元:運用目標を立てよう!確定拠出年金を上手に運用するコツ|りそなグループ参考

https://www.resonabank.co.jp/nenkin/ideco/column/tips-of-401k.html

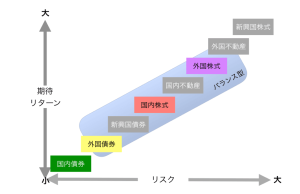

バランスファンドの仕組みを理解するために、確定拠出年金企業型における商品のリターンとリスクの関係を確認しておきましょう。

確定拠出年金企業型の運用商品は大きく以下の2つに分けられます。

| 元本確保型商品 | 定期保険、保険商品など |

| 元本変動型商品 | 株式投資信託、債券投資信託、REIT(不動産投資信託)など |

各資産のリターンとリスクの関係はおおよそ以下のように分類されます。投資においてはリターンとリスクは表裏一体の関係にあり、大きなリターンを得るためには、高いリスクを取ることが必要です。

| リスクが高い | 外国株式投資信託 |

| リスクがやや高い | 国内株式投資信託、海外REIT |

| ミドルリスク | 国内REIT、外国債券投資信託 |

| リスクがやや低い | 国内債券投資信託 |

| 満期まで持っていれば元本割れをしない (最もリスクが低い) |

元本確保型商品 |

元本確保型商品が最もリスクが低く、債券投資信託、REITと徐々にリスクは上昇し、そして株式投資信託が最もリスクは高くなります。また、国内の商品と海外の商品がある場合には、海外商品の方がリスクは大きくなります。

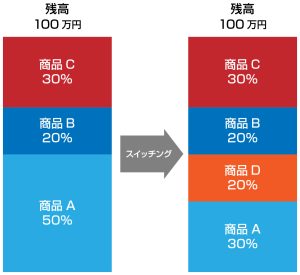

配分割合を変更して投資のリスクとリターンは自分でコントロールする

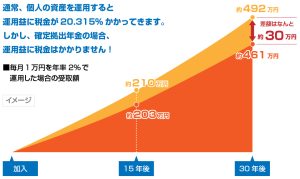

最もリスクの高い商品は外国株式投資信託ですが、最もリターンが得られるのも外国株式投資信託ということです。

確定拠出年金企業型の毎月の掛金のうち、株式投資信託の比率を多めに運用している人ほど、リスクはあるものの、大きなリターンが期待できる運用ができています。

逆に、毎月の掛金の全てを元本確保型商品や債券投資信託などの商品で運用している人は、リスクはほとんどありませんが、リターンも少ない運用になります。

確定拠出年金企業型では運用商品を自分で変更できるため、自分のリスク許容度を把握して、リスクとリターンを自分でコントロールしなければなりません。

リスクとリターンをコントロールすることを諦めて、安易にターゲットイヤーファンドに全てを任せきることは避けるべきです。

投資のリスク許容度の判断方法

確定拠出年金企業型の商品を選択する場合には、自分のリスク許容度を考慮して選択するのがおすすめです。

リスク許容度とは、運用益がマイナスになってしまった場合、マイナスをいくらくらいまで受け入れることができるかという目安のことです。リスク許容度は、以下の5点から判断できます。

- 年齢

- 資産状況

- 投資経験

- 家族構成

- 投資に関する考え方

年齢

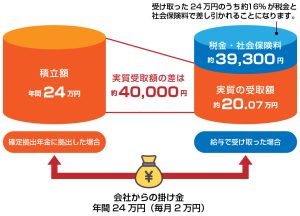

投資は長期間運用を続けるとリスクを抑えることができます。確定拠出年金企業型は最大70歳までの運用が可能であり、若い人ほどリスク許容度は高いとされています。

資産状況

不動産、株式、莫大な預貯金などがある人は、確定拠出年金企業型の運用に失敗しても、資産が少ない人よりも、資産全体での被害は少なくなります。そのため、資産が多い人ほどリスク許容度は高くなります。

投資経験

一般的に投資経験が長い人ほど、運用商品の暴落や暴騰に対する理解があると考えられます。そのため、投資経験が短い人ほどリスク許容度は低くなり、投資経験が長い人ほどリスク許容度は高くなります。

家族構成

家族が多いほど生活資金などの支出が増えるため、家族構成もリスク許容度に影響を与えます。養う家族が多いほどリスク許容度が低くなり、独身の人ほどリスク許容度が高くなります。

投資に対する考え方

積極的な運用をして大きく増やしたい人は、リスク許容度は高くなり、元本割れは絶対したくないという人は、リスク許容度は低くなります。リスク許容度は、自分の性格にも関係します。

まとめ

ターゲットイヤーファンドは、どの運用商品を選べばいいかわからない人のための商品であり、自分の年齢に応じて配分割合に変更してくれるため、人によっては、満期まで保有し続けることもあります。

しかし、ターゲットイヤーファンドよりも大きなリターンを出している投資信託は意外とあります。資産を大きく増やせるチャンスを失っている可能性もあり、ターゲットイヤーファンドを選択して、任せきりの運用をすることはあまりおすすめできません。

どの運用商品を選んだら良いかわからないという理由で、ターゲットイヤーファンドなどのバランスファンドを選んでいるのであれば、運用商品の見直しが必要です。難しくてわからない場合には、アイマークまでお気軽にご相談ください。